Ngày 8/6 đã diễn ra hội thảo MBS’s Talk 17, các chuyên gia từ CTCK MBS đã đưa ra những nhận định về xu hướng TTCK trong nửa cuối năm 2019.

Cơ hội vẫn xuất hiện trong khó khăn

Theo ông Trần Hoàng Sơn – Giám đốc chiến lược thị trường CTCK MBS, trong năm 2019 thị trường sẽ không còn nhiều thuận lợi như những năm trước, nhưng vẫn có cơ hội trong khó khăn. Một số ngân hàng trung ương, tiêu biểu FED đang phát đi những tín hiệu cắt giảm lãi suất và đây sẽ là catalyst quan trọng hỗ trợ sự phục hồi của TTCK trong ngắn hạn. Dù vậy, khó có thể kỳ vọng dòng tiền đổ vào TTCK sẽ dồi dào như giai đoạn 2017 đến đầu 2018.

Theo dự báo của MBS, tăng trưởng EPS trong năm 2019 của các doanh nghiệp niêm yết có khả năng giảm từ 25% trong năm 2018 xuống còn 10% trong năm 2019 do (1) các yếu tố đột biến ở nhóm ngân hàng không còn; (2) tăng trưởng tín dụng giảm từ 18% về 14% trong năm nay sẽ làm giảm EPS cốt lõi của nhóm ngân hàng vốn chiếm tỷ trọng lớn trong VN-Index và (3) tăng trưởng thu nhập của nhóm BĐS năm 2019 sẽ giảm do thị trường trầm lắng và tín dụng BĐS đang bị siết lại.

Sự điều chỉnh của thị trường Việt Nam kể từ cuối tháng 3 một phần do xu hướng điều chỉnh của các thị trường lớn trên thế giới, phần nữa là do xu hướng giảm của tăng trưởng thu nhập của các doanh nghiệp. Kết thúc quý 1/2019, tăng trưởng lợi nhuận của các doanh nghiệp niêm yết đã giảm 1,2% so với cùng kỳ.

Ngoài ra, câu chuyện nâng hạng Emerging Markets của Việt Nam trong năm 2020 cũng không rõ ràng và đang gặp không ít trở ngại.

Do vậy, ông Sơn cho rằng để có thể hấp dẫn hơn so với các thị trường trong nhóm Frontier hoặc Emerging thì mức định giá của thị trường Việt Nam sẽ giảm từ mức 15,62 lần cuối năm 2018 xuống còn 14.x trong năm 2019 (tương đương PEG 1,4).

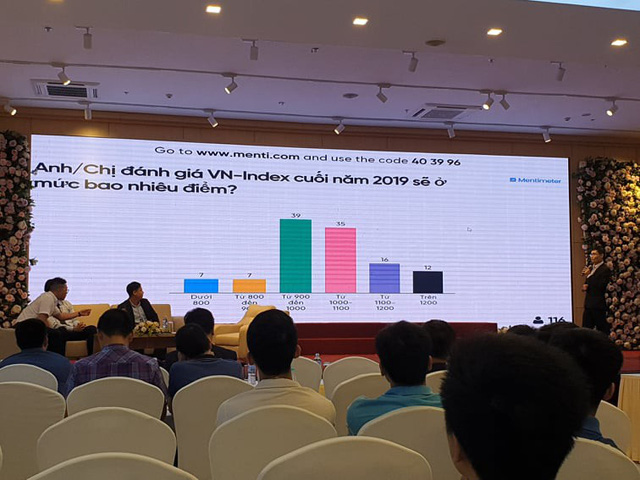

Ông Sơn dự báo VN-Index năm 2019 có thể dao động trung bình quanh mốc 900 điểm, cận trên tối đa 1.010 điểm và cận dưới 814 điểm.

Ông Dương Văn Chung dự báo VN-Index sẽ tăng lên 1.200 điểm vào đầu năm 2020

Trong khi đó, ông Dương Văn Chung – Giám đốc khu vực miền bắc MBS có cái nhìn lạc quan hơn. Ông Chung cho rằng VN-Index sẽ tăng sát mốc 1.200 điểm vào đầu năm 2020 (giai đoạn sát Tết âm lịch). Sau tết, thị trường sẽ tiếp tục duy trì đà tăng trưởng và thậm chí có thể lên 1.350 điểm.

Theo ông Chung, dựa vào phân tích sóng Elliott, VN-Index hiện đã kết thúc sóng điều chỉnh 4 và đang bước vào sóng tăng 5. Theo đúng lý thuyết sóng 5, VN-Index có thể đạt tối đa 1.600 đến 1.700 điểm. Tuy nhiên, sẽ có dạng mô hình “sóng 5 cụt” và khi đó VN-Index sẽ đạt tối thiểu 1.200 điểm, tương ứng vùng đỉnh cũ. Nhịp tăng trưởng của VN-Index đã bắt đầu từ năm 2012 và có thể kéo dài đến tháng 8, tháng 9/2020.

Về yếu tố cơ bản, theo ông Chung xu hướng thị trường sẽ phụ thuộc lớn vào hành động của các NHTW các nước. Nếu xu hướng hạ lãi suất diễn ra, thị trường sẽ còn lên và ngược lại, khi nâng lãi suất thị trường sẽ đi xuống. Hiện tại, kinh tế Mỹ đang phát đi những tín hiệu tăng trưởng chậm, nhưng việc FED có thể giảm lãi suất sẽ giúp thị trường hồi phục.

Ông Chung cho rằng căng thẳng thương mại Mỹ – Trung gần đây sẽ giúp Mỹ đạt được 2 mục đích, thứ nhất là hạ vị thế Trung Quốc, nâng cao vị thế nước Mỹ và thứ hai là nhằm “ép” FED hạ lãi suất. Trên thực tế, những ngày gần đây FED đang phát đi tín hiệu có thể cắt giảm lãi suất. Nếu FED thực sự hạ lãi suất, diễn biến TTCK sẽ phản ánh trước bởi chứng khoán là thị trường kỳ vọng. Nếu đợi đến khi FED chính thức hạ lãi suất vào tháng 9 hay tháng 12, khi đó thị trường có thể đã tăng một đoạn dài.

Cũng theo ông Chung, chu kỳ kinh tế là điều không thể tránh khỏi. Tuy nhiên, nhiều nhận định cho rằng chu kỳ tăng trưởng khoảng 10 năm với nền kinh tế Mỹ có thể không chính xác bởi khi nền kinh tế càng mạnh thì chu kỳ tăng trưởng có thể kéo dài hơn, có thể lên tới 12, 13 năm. Hơn nữa, những động thái của Tổng thống D.Trump sau khi lên nắm quyền cho thấy ông đang nỗ lực kéo dài chu kỳ tăng trưởng của kinh tế Mỹ.

Chung quan điểm, ông Hoàng Công Tuấn – Trưởng bộ phận nghiên cứu vĩ mô MBS cho rằng để xác định đỉnh của chu kỳ kinh tế cần phải dựa trên một số yếu tố. Đầu tiên là thị trường đã xuất hiện bong bóng hay chưa? Năm 2000, thị trường Mỹ đã đổ vỡ với bong bóng dot-com. Năm 2008 là bong bóng bất động sản. Hiện tại, TTCK Mỹ chưa có dấu hiệu bong bóng mà chỉ đang được “định giá cao”. Giá bất động sản mới chỉ quay lại giá năm 2008, tức là chưa tăng quá so với đỉnh. Chỉ khi nào căng thẳng thương mại Mỹ – Trung tăng cao, các NHTW phải hạ lãi suất để hỗ trợ nền kinh tế thì sau đó các loại tài sản được “bơm phồng” lên, khi đó mới có thể xuất hiện bong bóng. Trong năm nay chưa có dấu hiệu này.

Một yếu tố nữa là làm phát. Hiện tại, lạm phát Mỹ vẫn chưa cao nên sẽ chưa thể có bong bóng và chu kỳ tăng trưởng của Mỹ vẫn chưa chấm dứt. Theo ông Tuấn, đỉnh của kinh tế Mỹ có thể sẽ vào năm 2020, 2021.

Về diễn biến giá dầu, ông Hoàng Công Tuấn cho rằng Mỹ có tác động rất lớn. Tuy nhiên, trên quản điểm vĩ mô, Mỹ có thể không “thích” giá dầu quá cao hoặc quá thấp. Nếu quá thấp sẽ khiến các doanh nghiệp khai thác dầu đá phiến lỗ, ảnh hưởng đến ngành dầu khí của Mỹ. Ngược lại, nếu quá cao sẽ khiến lạm phát tăng cao và FED khó giảm lãi suất. Do đó, Mỹ sẽ “điều phối” giá dầu ở mức ổn định, nhiều khả năng trong vùng 60 – 70 USD (brent).

Về xu hướng đầu tư, ông Dương Văn Chung đánh giá nhóm cổ phiếu dầu khí, năng lượng sẽ là lựa chọn tốt trong năm 2019. Ngoài ra, một số cổ phiếu Bluechips cũng được lựa chọn do liên quan đến dòng vốn ngoại sẽ lựa chọn trong các rổ chỉ số.

Theo CafeF.vn